相続税の税額計算は、分かりにくいです。

自分で相続税の試算に着手してみて、おおよその遺産総額や法定相続分までは把握できても、税額計算で手が止まってしまう人は少なくないように思います。

この記事では、相続税の税額計算の手順についての概要をその背景に触れながら解説し、最後に実践に向けて表計算のテンプレートを紹介します。

相続税額を自分で計算したい方の参考になれば幸いです。

自分で計算すれば理解が深まる

相続税の税額計算は、分かりにくいです。

お手上げの人のためにいくつかの民間の金融機関や税理士事務所がWeb上に無料の試算コーナーを用意してくれています。これらのサイトに行って遺産や相続人の情報を入力すれば簡単迅速に税額計算できます。国税庁HPの「相続税の申告要否判定コーナー」を使ってみてもいいかもしれません。入力項目が沢山あってやや煩雑ですが、税額までしっかり計算できます。

これらは大変手軽で便利ですが、計算過程がブラックボックスになってしまうのが玉に瑕です。

今この記事を読まれているあなたはその計算過程こそが大事だと考えているのではないでしょうか。計算過程を把握するには自分で手を動かして計算するのが一番です。

相続税の税額計算の手順

日本の相続税は、遺産を取得した人がその取得した遺産の金額に応じて課される税金です。

こう聞くと、直感的には「それぞれの人が取得する遺産の金額に税率をかけてその人の相続税額を計算する」と理解するのが普通だと思います。

ところが、現行の日本の相続税は、この直感的な理解とは少し異なる計算方法を採用しています。

端的に言うと、

【1】まず共同相続人が全体として負担する相続税の総額を決定し、

【2】次にその総額をそれぞれの相続人に割り振る、

という大きく分けて2つの段階の手順を踏みます。

なお、場合によっては、

【3】相続人の属性に応じた税額の加算や控除

をさらに加味して最終的な納付税額が決まるのですが、この点については紙幅の関係で今回の記事では割愛します。ご了承ください。

さて、次の事例を交えながら2つの段階をそれぞれみていきましょう。

- 遺産 :1億円

- 相続人 :長男と二男の2人

- 遺産分割:長男70%(7000万円)、二男30%(3000万円)

共同相続人が全体として負担する相続税の総額を決定

① 遺産全体の金額から基礎控除額を引く。

1億円 - 4200万円(※) = 5800万円

※基礎控除額

3000万円 + 600万円/人 × 相続人の数

=3000万円 + 600万円/人 × 2人

=4200万円

② ①の引いた後の残額を各相続人が法定相続分で取得した場合の各取得分を計算する。

長男 5800万円 × 1/2 = 2900万円

二男 5800万円 × 1/2 = 2900万円

③ ②の各人の取得分ごとに超過累進税率で税額を計算する。

長男 1000万円 × 10% = 100万円

1900万円 × 15% = 285万円

計 385万円

二男 1000万円 × 10% = 100万円

1900万円 × 15% = 285万円

計 385万円

(注)速算表を使っても同様の計算ができます。

2900万円 × 15% - 50万円 = 385万円

④ ③の各人の税額を合計する。

385万円 + 385万円 = 770万円 ←これが相続税の総額です。

相続税の総額をそれぞれの相続人に割り振る

⑤ ④で求めた相続税の総額を、遺産全体の金額に占めるそれぞれの相続人の取得金額の割合で割り振る。

長男 770万円 × 70% = 539万円

二男 770万円 × 30% = 231万円

なぜわざわざ法定相続分を持ち出して計算をするのか?

上記②のあたりに違和感がありませんか?実際には法定相続分で分けている訳ではないのに、唐突に法定相続分が登場します。どうしてわざわざ事実を無視したような計算をするのでしょうか?

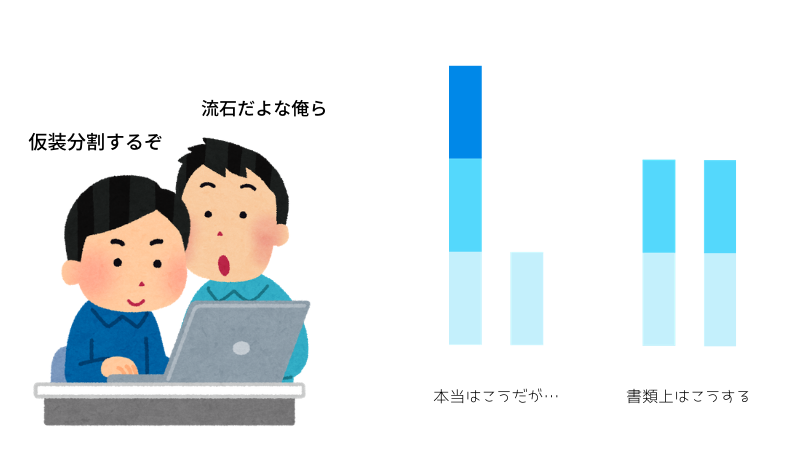

代表的な理由を一つ挙げると、それは仮装分割の誘因を取り除くためです。

仮に、実際の各人の取得金額にそれぞれ超過累進税率を適用して税額を計算する方式を採用していたとします。その場合において、一部の相続人が多額の遺産を取得し他の相続人が残りの少額の遺産を取得するという遺産分割を行ったときには、多額の遺産を取得した相続人の税額計算において適用される最高税率が比較的高いものになってしまいます。

そのまま素直に納税すれば話は終わるのですが、心の中の悪魔が囁きます。「書類の上でだけ均等に遺産分割をしたことにすれば低い税率での課税で済んで全体の相続税負担は安くなるぞ」と……。

他方、現行の制度では、実際の遺産分割の結果とは関係なく相続税の総額が決まります。①から④まで見返していただくと、「遺産全体の金額」「相続人の数」「相続人の法定相続分」が決まればあとは自動的に計算が進んで相続税の総額が算出できてしまうことがお分かりいただけると思います。

仮装分割をしてもしなくても相続税の総額は変わりませんので、相続税の総額を下げる目的で仮装分割をしようという悪魔の誘惑は起こらなくなります。

表計算ソフトで計算してみましょう

MicrosoftのExcelやGoogleのスプレッドシートなどの表計算ソフトは相続税の計算にぴったりです。表計算ソフトを使える環境にある方は是非試してほしいです。

表計算ソフトが使えない方も、紙とペンと電卓で表計算はできます。

計算過程を省略しすぎないようにするのがコツです。

例えばこんな感じに。

| 項目 | 全体 | 長男 | 二男 |

|---|---|---|---|

| 課税価格合計額(千円未満切捨) | 100,000,000 | ||

| 基礎控除額 | 42,000,000 | ||

| 課税遺産総額 | 58,000,000 | ||

| 法定相続分 | 1/2 | 1/2 | |

| 法定相続分に応ずる取得価額 (千円未満切捨) |

29,000,000 | 29,000,000 | |

| 税率 | 15% | 15% | |

| 控除額 | 500,000 | 500,000 | |

| 相続税の総額の基礎となる税額 | 3,850,000 | 3,850,000 | |

| 相続税の総額(百円未満切捨) | 7,700,000 | ||

| 按分割合 | 70.00% | 30.00% | |

| 各人の算出税額 | 5,390,000 | 2,310,000 | |

| 税額控除 | |||

| 各人の納付税額(百円未満切捨) | 5,390,000 | 2,310,000 |

項目を適宜付け加えたり、関数を工夫したりと、カスタマイズできるのが表計算ソフトの魅力です。自分専用に アレンジ してみてください。

まとめ

現行の相続税の計算方式は、わざわざ法定相続分を使うという大変独特なものですが、それには理由がありました。

自分の手を動かすことで理解を深めながら相続税の税額を算出できます。表計算で是非試していただきたいです。

そして、もし計算結果を見て思うところがあれば、税理士などの専門家に声をかけてみましょう。理解を深めたあなたなら、より建設的な会話ができるはずです。