被相続人の住んでいた居宅を相続後すぐに売却する場合において、相続人が複数いるときには、遺産分割の方法として「単独登記型の換価分割」を用いることは珍しくありません。

そして、 被相続人の住んでいた居宅を相続後すぐに売却する場合には、節税のために「相続空き家の3000万円特別控除」の適用を検討するかと思います。

しかし、「単独登記型の換価分割」を用いた場合に、果たして「相続空き家の3000万円特別控除」を完全に適用することができるのかどうか、いまひとつはっきりしたことが分かりません。

この記事では、一般的な条文解釈による可能性を検討しつつ、どこかにオーソライズされた解釈がないか探した結果について紹介します。

単独登記型の換価分割

本題に入る前に、「単独登記型の換価分割」について説明します。

概要

換価分割に係る相続人たちのうち代表者1人の名義で相続登記をします。

登記後にその代表者1人が売却手続きをします。

売却で得たお金はその相続人たちへ予め決めておいた取得割合に応じて分配します。

これが単独登記型の換価分割です。

形式的には単独で取得して、実質的には複数の相続人の間で財産を分け合うことになります。形式と実質に乖離があるわけですが、遺産分割協議書にその旨を明記することで実行可能です。

手続を簡素化出来て便利

なぜわざわざこのような形式にするかというと、登記や売買契約の当事者が一人だけの方が手続きを簡素化できて都合がよいからです。

例えば、相続人4人で換価分割をする場合であっても単独登記型ならば、売買契約書への署名押印などについて4人全員がそろってするのではなく代表の1人がすればよくなります。相続人同士が離れたところに住んでいたり、病気で動けない相続人がいたりするケースでは単独登記型がとても便利といえましょう。

所得税申告は各人別々に

一方、税務では実質を重視します。

その単独登記が便宜上なされたもので経済的な実態が共有で売却したのと同じであると認められるのであれば、不動産の売却に伴う譲渡所得の申告は、分配を受けた各人が割合に応じてそれぞれ行うことになります。相続人4人で単独登記型の換価分割をする場合には、4人それぞれが別々に所得税申告をするということです。

相続空き家の3000万円特別控除

「相続空き家の3000万円特別控除」という呼称は公式のそれではありません。筆者がたまたまそう呼んでいるだけです。国税庁ホームページの中にあるタックスアンサーの該当ページでは「被相続人の居住用財産(空き家)を売ったときの特例」と表現しています。

色々な呼び方が出来そうなわけですが、要は、租税特別措置法35条3項を中心に規定されている特例のことです。

条文の書きぶり

その租税特別措置法35条3項の本文の概要を示すと次のとおりです。

相続または遺贈(かっこ書き省略)による被相続人居住用家屋及び被相続人居住用家屋の敷地等の取得をした相続人(かっこ書き省略)が、

(中略)

譲渡(かっこ書き省略)をした場合(かっこ書き省略)には、

第一項に規定する居住用財産を譲渡した場合に該当するものとみなして、

同項の規定を適用する。

補足すると、「第一項」「同項」とあるのは、租税特別措置法35条1項のことです。

そこには「個人の有する資産が『居住用財産を譲渡した場合』に該当したら譲渡所得から3000万円を控除する」という旨が書かれています。

さて、ここで注目していただきたいポイントは、

相続による取得をした相続人が譲渡をした場合に特例を適用する、

という書き振りになっていることです。

単独登記型の場合、代表者以外の相続人にも特例適用できるのか?

問題提起

単独登記型の換価分割の場合、形式的には相続による居住用財産の取得をした相続人は代表者1人だけです。また、その譲渡に係る売買契約をするのもその代表者1人だけです。

少なくともこの代表者の所得税申告においては、租税特別措置法35条3項の「相続による取得をした相続人が譲渡をした場合に」という条件を確実に満たすので、その他の要件も満たせば特別控除の適用を受けることができそうです。

気になるのは、その代表者以外の相続人の所得税申告についてです。代表者以外の相続人は、形式的には相続による取得をしておらず、譲渡もしていないように見えるからです。これで果たして特例の適用を受けることができるのでしょうか?

条文解釈

素直に文言解釈

この問題は「相続による取得をした相続人が譲渡をした場合に」をどう捉えるかによって結論が変わってきそうです。

つまり、「『相続による取得をした相続人が譲渡をした場合に』の相続人」が「譲渡所得が帰属する個人」と同一人物でなければならないのか、という点を巡る解釈です。

この解釈に関しては、素直に条文を読んだ場合に、両者が同一人物であるとは必ずしも言えない書き方になっているように筆者には読めます。

したがって、この解釈でいけば、代表者が「『相続による取得をした相続人が譲渡をした場合に』の相続人」なのであれば、代表者以外の相続人を含む「譲渡所得が帰属する個人」の全員それぞれの所得税申告について特例適用の条件を満たしうる、ということなります。

仮に同一人物でなければならないとしても

仮に、上記解釈が誤りで、同一人物でなければならないと解釈しなければならかったとしても、次の抗弁ができます。

すなわち、税務では実質を重視するがゆえに、単独登記型の換価分割が行われた場合には、代表者以外の相続人もその財産を相続で取得したものとして相続税を課し、また、代表者以外の相続人もその財産を譲渡したものして所得税を課します。にもかかわらず、譲渡の特例適用のときだけ形式を重視するというのは、いかにも衡平を欠く取り扱いと言わざるを得ません。

したがって、代表者以外の相続人についても特例適用の条件を満たしうる、と主張できるように考えます。

個人的な条文解釈で得られた結論に飛びつくのは危険

縷々述べましたが、以上の解釈は筆者の個人的な見解にすぎません。

税金の条文は、誰がいつ読んでも同じ解釈に至るのが理想なのですが、現実には読む人によって解釈の揺らぎが生じてしまうことがままあります。

よって、個々人の条文解釈で得られた結論にすぐに飛びつくのは大変危険です。

やはり、様々な情報をあつめて比較しつつ、最終的にはもっとも権威のあるところからなされた見解を参考にするのが現実的な対応となりましょう。

公的機関の見解

国税不服審判所、裁判所

国税不服審判所や裁判所でなされた判断は最も参考にすべき情報になるのですが、筆者が調べた限り、公表された裁決事例・判例のなかにこの記事の論点が係わるものは残念ながら見つかりませんでした。

国税庁

国税庁は、税務上の解釈に揺らぎが生じそうな論点について、国税庁が解釈した内容を文書にまとめて公開しています。「法令解釈通達」 あるいは略して「通達」と呼ばれます。

しかし、残念ながら通達にはこの記事の論点に係るものはありません。

また、国税庁は通達以外にも国税庁ホームページで様々な税務上の取り扱いに関する情報発信を行っていますので、国税庁ホームページのなかに何かないかと探しました。

しかし、 残念ながら国税庁ホームページにもありませんでした。

国土交通省

偶然見つけた某市のホームページに興味深い資料がアップロードされていました。

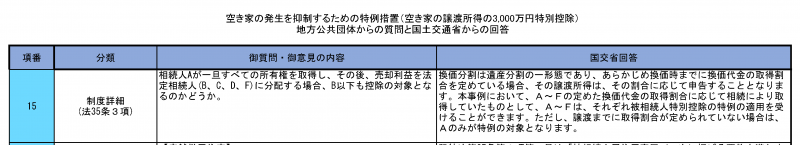

「空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除) 地方公共団体からの質問と国土交通省からの回答」というタイトルの資料です。

この資料のなかに、この記事のテーマである単独登記型の換価分割の論点についての質疑応答が載っていました。

御質問・ご意見の内容

相続人Aが一旦すべての所有権を取得し、その後、売却利益を法定相続人(B、C、D、F)に分配する場合、B以下も控除の対象となるのかどうか。

国交省回答

換価分割は遺産分割の一形態であり、あらかじめ換価時までに換価代金の取得割合を定めている場合、その譲渡所得は、その割合に応じて申告することとなります。本事例において、A~Fの定めた換価代金の取得割合に応じて相続により取得していたものとして、A~Fは、それぞれ被相続人特別控除の特例の適用を受けることができます。ただし、譲渡までに取得割合が定められていない場合は、Aのみが特例の対象となります。

この資料が市のホームページにあった背景は、次のとおりです。

相続空き家の特別控除の特例は、適用を受けようとする人が空き家のある市区町村に申請して「被相続人居住用家屋等確認書」という書類の交付を受け、それを所得税申告書に添付することが必要になります。

「被相続人居住用家屋等確認書」というのは、その空き家が特例の要件を満たしていることについて市区町村が確認したことを表明する書類です。

その確認を実際になさる全国の市区役所・町村役場の担当者の方々から質問・意見が国土交通省に寄せられ、国土交通省が質疑応答集としてまとめて情報共有のために各市区町村に配布したようです。

この質疑応答集は版を重ねており、最新版と思しき2020年1月16日第6版では、全89ページで182項目もの質疑応答が載っています。この記事のテーマである単独登記型の換価分割の論点以外にも様々なトピックが取り上げられています。

なお、この資料、国土交通省のホームページには何故かアップロードされていません。すばらしい質疑応答集ですので、国民にも情報を共有してもらうべく国土交通省のホームページにも掲載したほうがよいと思います。また、国税庁でもこの質疑応答集の内容を踏まえた情報発信をしていただけると助かる納税者は大勢いるのではないかと思います。

取得割合が決まらないまま売却するという特殊なケースもありえますが、マイナーなケースかと思いますので、この記事ではその論点は割愛します。